Às vésperas do Ano Novo Chinês, os exportadores de carne bovina da América do Sul ainda tentam se refazer da ducha de água fria despejada por Pequim. Devido ao massivo movimento de renegociação dos contratos de exportação ao país asiático, os frigoríficos brasileiros já trabalham com margem negativa nas vendas para seu maior cliente. A esperança é que, após as festividades, o mercado chinês comece a se equilibrar, refletindo um cenário que ainda é de restrição na oferta de carne suína.

Na indústria frigorífica brasileira – em especial as de pequeno e médio porte -, o humor quase não lembra o clima de euforia vivido poucos meses atrás, quando a disparada das cotações da carne bovina parecia não ter fim na China. “Foi uma febre, mas agora veio a conta para pagar”, diz um trader.

Nas vendas à China, o resultado está no vermelho, afirmou o presidente de uma indústria brasileira. No auge, a margem de contribuição chegou a 20%, mas os novos contratos e os renegociados embutem uma margem de 8% a 9%. “No final, dá um resultado líquido negativo”, lamenta a mesma fonte.

O Valor apurou que, desde dezembro, os importadores chineses vêm impondo descontos de pelo menos US$ 1 mil por tonelada sobre cargas que já estavam no mar e até mesmo nos portos do país. Há relatos de pedidos de US$ 2,5 mil, deságio significativo.

O dianteiro bovino chegou a ser exportado por US$ 7,2 mil por tonelada, nível que encontrou resistência nos consumidores chineses. Atualmente, as cotações estão mais perto de US$ 4,2 mil, preço considerado insuficiente para sustentar o preço do boi gordo, segundo fontes. Em São Paulo, referência para os preços no restante do país, o animal pronto para o abate é negociado a R$ 192,60 por arroba. “Para um boi de hoje, precisamos de US$ 4,8 mil a US$ 5 mil por tonelada [na China]”, calcula um executivo do setor frigorífico.

A avaliação geral é que a disparada dos preços no fim do ano levou a carne bovina a níveis fora da realidade – na China e também no Brasil. Nesse cenário, a demanda demonstrou resistência. Mas esse não foi o único fator. A ação do governo chinês também contribuiu.

Em meios aos esforços do governo para debelar a inflação em um momento crítico – o país sofre com uma epidemia de peste suína africana -, as linhas de crédito para distribuidores do país asiático sofreram restrições para evitar a especulação. Com isso, a carne teve de ser escoada. Muitos também não conseguiram honrar os preços acertados anteriormente, o que levou às renegociações.

Como praxe, a indústria exportadora recebe adiantado 30% do valor da carne. “Mas a desvalorização da carne no mercado chinês foi maior que o pré-pagamento aos frigoríficos”, ressalta um trader. Nesse cenário, o importador prefere não honrar os compromissos. A perda seria maior se os contratos fossem cumpridos. O problema é que, nessa situação, os frigoríficos do Brasil – e também de outros países, como Uruguai e Argentina – ficam sem saída. “O importador bota a faca no pescoço. Fica uma negociação de um lado só”, acrescenta o trader.

Diante da importância crescente dos chineses no comércio de carnes, ninguém quer abrir mão do país asiático, mas há quem defenda uma atuação coordenada para pedir adiantamentos maiores, da ordem de 50%. Uma ponderação é que, passado o Ano Novo Chinês e a ressaca posterior às festividades, a demanda do país retornará – as cotações, no entanto, devem ficar distantes dos melhores momentos.

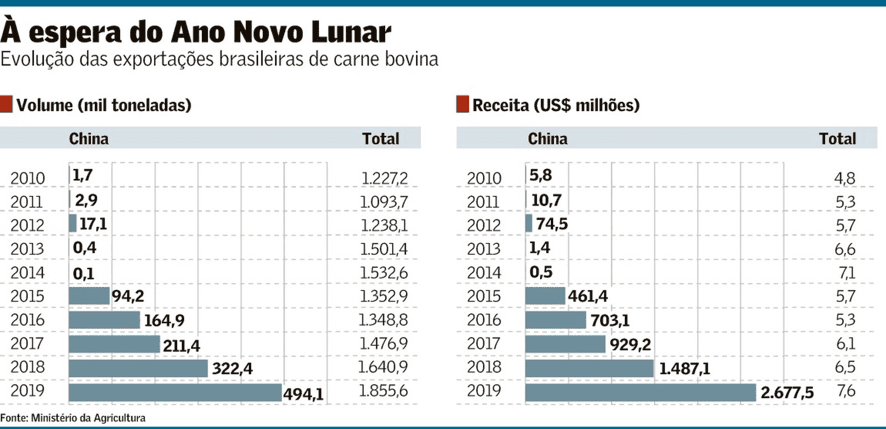

Para a indústria de carnes, a retomada da China é crucial. Em 2019, os embarques de carne bovina do Brasil para o país asiático renderam US$ 2,7 bilhões, 35% do total. Incluindo Hong Kong, a fatia supera 40%. Na Argentina e no Uruguai, a dependência ainda é maior, ultrapassando 50% das exportações.

Foto: Blog TG