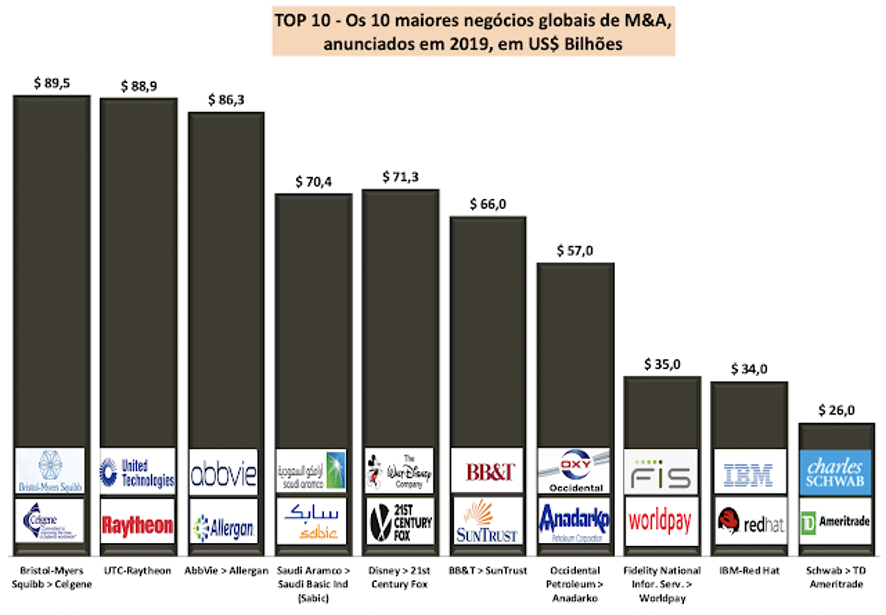

O portal de noticias financeiras, 24/7 Wall St, publicou relação das mega fusões corporativas de 2019.

Destaca que a maioria das grandes transações de fusões e aquisições de 2019 foi motivada pelo desejo de cortar custos ou criar uma presença maior em um setor existente.

Segue a relação das 10 maiores transações:

1. Bristol-Myers Squibb adquire a Celgene > Valor do negócio: US $ 89,5 bilhões

2. Fusão UTC-Raytheon de iguais > Valor da transação: US $ 88,9 bilhões

3. AbbVie e Allergan > Valor da transação: US $ 86,3 bilhões

4. Saudi Aramco e Saudi Basic Industries (Sabic) > Valor da transação: US $ 70,4 bilhões

5. Disney adquire a 21st Century Fox > Valor total: US $ 71,3 bilhões

6. Fusão da BB&T com a SunTrust > Valor do negócio: US $ 66 bilhões

7. Aquisição da Anadarko pela Occidental Petroleum > Valor do negócio: US $ 57 bilhões

8. A Fidelity National Information Services adquire a Worldpay > Valor do negócio: US $ 35 bilhões

9. Fusão IBM-Red Hat > Valor do negócio: US $ 34 bilhões

10. Schwab adquire TD Ameritrade Valor do negócio: US $ 26 bilhões

1. Bristol-Myers Squibb adquire a Celgene

Valor do negócio: US $ 89,5 bilhões

A Bristol-Myers Squibb Co., uma das maiores empresas farmacêuticas do mundo, comprou a Celgene Corp., uma das maiores empresas de biotecnologia do mundo, em um acordo que fechou em 20 de novembro. Comissão, que forçou as empresas a vender alguns de seus produtos para outras empresas farmacêuticas.

2. Fusão UTC-Raytheon de iguais

Valor da transação: US $ 88,9 bilhões

Essa fusão da UTC-Raytheon criou o segundo maior empreiteiro de defesa nos Estados Unidos, depois da Lockheed Martin. Os acionistas aprovaram o acordo em 11 de outubro. O acordo ainda está sujeito à aprovação federal, mas a maioria dos especialistas acredita que isso não passa de uma formalidade, e o acordo será fechado no início de 2020. Partes da UTC foram vendidas antes do casamento, provável evitar obstáculos regulatórios

3. AbbVie e Allergan

Valor da transação: US $ 86,3 bilhões

Em 21 de junho, a empresa de produtos farmacêuticos e produtos de beleza Allegan anunciou que se uniria à Abbvie, fabricante do bem-sucedido medicamento Humira, que trata artrite, psoríase, doença de Crohn e colite ulcerativa. O acordo foi aprovado pelos acionistas em 14 de outubro. Alguns especialistas acreditam que a nova empresa sofrerá uma dívida extraordinária.

4. Saudi Aramco e Saudi Basic Industries (Sabic)

Valor da transação: US $ 70,4 bilhões

A companhia nacional de petróleo da Arábia Saudita, Saudi Aramco, concordou em adquirir 70% da Sabic em um acordo que está programado para fechar no início do próximo ano. A aquisição visa diversificar os negócios da Aramco, passando de apenas petróleo para produtos petroquímicos, onde os lucros são melhores. A Aramco deveria pagar o preço total da compra até 2021, mas negociou um acordo que lhe dá quatro anos extras para pagar integralmente.

5. Disney adquire a 21st Century Fox

Valor total: US $ 71,3 bilhões

Esse é o acordo que alterou a face da indústria da mídia. A Disney já era grande em filmes, televisão e esportes através de seus estúdios e das redes ABC e ESPN. Os ativos adicionais de TV e estúdio que a Disney possui agora após a compra da Fox permitirá que ela concorra com a divisão Warner da AT&T e com a recém-criada CBS-Viacom. Espera-se que o serviço de streaming Disney +, lançado recentemente, da empresa concorra com a Netflix e a Amazon.

6. Fusão da BB&T com a SunTrust

Valor do negócio: US $ 66 bilhões

A combinação dessas empresas financeiras, anunciada em fevereiro, criaria o sexto maior banco do país. Como costuma ser o caso, uma das principais razões para o negócio é a redução de custos. Os bancos estimam que a fusão ajudaria a reduzir as despesas anuais em US $ 1,6 bilhão.

A nova empresa ainda será ofuscada pelo Bank of America e pelo JP Morgan Chase, mas terá uma grande participação de mercado na parte sudeste da administração dos EUA. A administração diz que o acordo terá um efeito imediatamente positivo nos lucros. A nova empresa será chamada Truist.

7. Aquisição da Anadarko pela Occidental Petroleum

Valor do negócio: US $ 57 bilhões

Após uma guerra curta, mas intensa, com a Chevron, a Occidental Petroleum fez à Anadarko uma oferta que não podia recusar: US $ 57 bilhões, metade em dinheiro e o restante em estoque. Com isso, a oferta da Chevron de US $ 33 bilhões em dinheiro e ações foi rapidamente esquecida. Warren Buffett Berkshire Hathaway ajudou a financiar o acordo com um investimento de US $ 10 bilhões na Oxy.

8. A Fidelity National Information Services adquire a Worldpay

Valor do negócio: US $ 35 bilhões

A empresa de tecnologia financeira Fidelity National Information Services (FIS) lida com processamento de cartões de crédito e serviços de pagamento. A empresa de tecnologia financeira Fidelity National Information Services (FIS) lida com processamento de cartões de crédito e serviços de pagamento. A Worldpay oferece sistemas de pagamento para empresas e processos de pagamento e transferência de consumidores. O CEO da FIS disse que a aquisição da Worldpay é importante porque “a escala importa”. O acordo foi anunciado em 18 de março.

9. Fusão IBM-Red Hat

Valor do negócio: US $ 34 bilhões

A gigante de tecnologia com problemas da IBM tem enfrentado um declínio de receita de vários anos. A gerência e o conselho decidiram que comprar uma empresa relacionada ajudaria. Em 9 de julho, a IBM fechou a compra da gigante de software de código aberto Red Hat. Após o acordo, as ações da IBM continuaram definhando.

10. Schwab adquire TD Ameritrade

Valor do negócio: US $ 26 bilhões

Este acordo combina dois dos maiores corretores de desconto da América. A aquisição foi anunciada em 25 de novembro. Os conselhos de administração de ambas as empresas aprovaram a transação. Em teoria, o casamento permitirá que Schwab e TD Ameritrade combinem funções administrativas e de gerenciamento para economizar dinheiro.

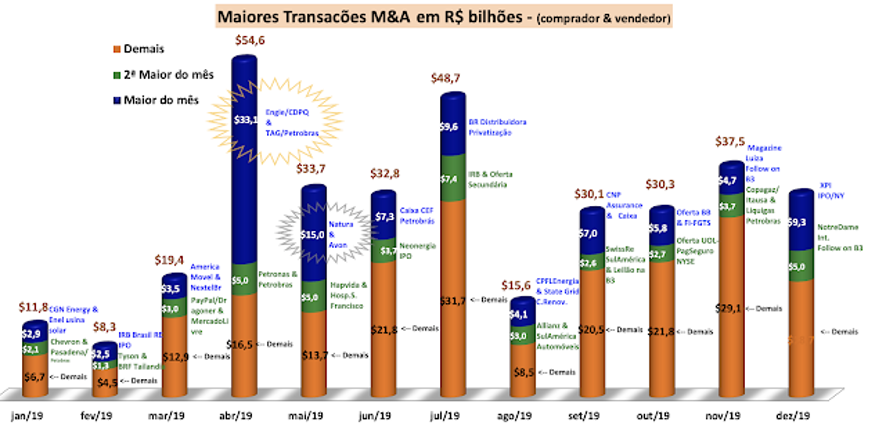

As 10 maiores Fusões e Aquisições no Brasil, em 2019

As 10 maiores transações de M&A realizadas em 2019, envolvendo empresas brasileiras – com valores divulgados, em levantamento realizado pelo blog fusoesaquisicoes.blogspot.

Em 2019, foram realizadas 86 operações com porte acima de R$ 1,0 bilhão, um aumento de 48,3% do número de operações em relação ao ano anterior, e correspondendo a um investimento da ordem de R$ 264 bilhões, representando um crescimento de 31,1%.*

Das 10 maiores transações de M&A realizadas em 2019, dois são investidores da França, um dos EUA e um da Malásia. Os demais, 60% foram investidores nacionais.

# 1 – Petrobras confirma venda da TAG para Engie e Caísse de Dépôt por US$ 8,6 bi – A Petrobras confirmou que o grupo Engie, conjuntamente com o fundo canadense Caisse de Dépôt et Placement du Québec (CDPQ), apresentou a melhor proposta no processo de venda de 90% da participação da estatal na Transportadora Associada de Gás S.A. (TAG), conforme noticiado pelo Broadcast, sistema de notícias em tempo real do Grupo Estado. Trata-se da maior operação da Petrobras dentro do programa de desinvestimento. Após os ajustes e atualizações financeiras, a transação, quando concluída, representará para a Petrobras um valor total de cerca de US$ 8,6 bilhões, considerando uma taxa de câmbio de 3,85 reais por dólar. O valor inclui o pagamento, pelo comprador, das dívidas da TAG perante o BNDES, de US$ 800 milhões. A proposta representou um valor da empresa (enterprise value) de R$ 35,1 bilhões para 100% da TAG, na data base de dezembro de 2017. 05/04/2019

# 2 – Natura acerta acordo com Avon para formar grupo de US$ 10 bilhões – Acionistas da Natura terão 76% da companhia combinada. A Natura anunciou nesta quarta-feira acordo para compra da norte-americana Avon em uma transação baseada em troca de ações e que deverá criar o quarto maior grupo de beleza do mundo, segundo a companhia brasileira. A transação, que une as duas marcas mais populares de maquiagem no Brasil, prevê que os acionistas da Natura terão 76 por cento da companhia combinada, que terá receita anual de mais de 10 bilhões dólares, cerca de 40 mil funcionários e presença em cem países. Segundo a Natura, a transação prevê sinergias anuais de 150 a 250 milhões de dólares por ano. Fato Relevante confirmando as negociações entre Avon e Natura, a transação representa um prêmio de 28% para os acionistas da Avon e implica um múltiplo Ebitda de 9,5 vezes, ou de 5,6 vezes, presumindo o impacto total das sinergias esperadas. Com base nos preços de fechamento de 21 de maio, a transação avalia o enterprise value da Avon em US$ 3,7 bilhões, e o grupo combinado em aproximadamente US$ 11 bilhões. Após o fechamento da transação, as ações de Natura Holding S.A. serão listadas na B3, com 55% do capital em circulação, além de ADRs listadas na NYSE. Os acionistas da Avon terão a opção de receber ADRs negociados na NYSE ou ações listadas na B3. 22/05/2019

# 3 – Petrobras vende fatia de 30% na BR Distribuidora; privatização pode chegar a R$9,6 bi – Operação reduziu a participação da estatal na distribuidora de 71,25% para 41,25%. A Petrobras aprovou a venda de uma fatia de 30% na empresa de combustíveis BR Distribuidora por 8,56 bilhões de reais, mas o negócio poderá envolver até 9,6 bilhões de reais se também for negociado um lote adicional de ações. A operação, em uma oferta de ações precificada na noite de terça-feira, fixou os papéis da BR em 24,50 reais e reduziu a participação da Petrobras na companhia para 41,25%, de 71,25% anteriormente, o que na prática privatiza a antiga subsidiária da estatal. O lote suplementar da oferta deve ser negociado ao longo das próximas semanas. Se houver sucesso, a fatia da Petrobras na BR seria reduzida para 37,5%.Três fontes com conhecimento do assunto disseram que há demanda suficiente para a venda de todo o lote suplementar.”Demonstra confiança no Brasil, na BR e na Petrobras. 24/07/2019

# 4 – XP encerra pregão da Nasdaq valendo mais de R$ 80 bilhões; ação sobe 27,63% – A XP encerrou seu primeiro pregão na bolsa norte-americana Nasdaq valendo US$ 19 bilhões, ou mais de R$ 80 bilhões. A ação encerrou com alta de 27,63%, a US$ 34,46. A ação foi precificada ontem em US$ 27, acima da faixa indicativa de preço, por conta da elevada demanda do mercado. No teto do intervalo do preço sugerido para a ação, de US$ 22 a US$ 25, a sobredemanda do papel foi de 14 vezes. Em US$ 27 foi de oito vezes, o que já indicava o bom desempenho da ação em sua estreia. Com ação acima do preço esperado, XP chega à Nasdaq avaliada em US$ 14,9 bi. Papel da principal corretora brasileira foi precificado a US$ 27, acima do teto da faixa indicativa, que era de US$ 25. A XP Investimentos estreará na quarta, 11, na bolsa norte-americana Nasdaq, após emplacar uma oferta inicial de ações (IPO, na sigla em inglês) de US$ 2,25 bilhões, segundo apurou o Estadão/Broadcast. 11/121/2019

# 5 – Acionistas da IRB Resseguros levantam R$7,4 bi em oferta de ações – A resseguradora IRB Brasil Resseguros estabeleceu preço de ação em 88 reais em uma oferta secundária fechada na noite de quinta-feira, informou a companhia nesta sexta-feira em fato relevante. O governo brasileiro e a BB Seguros, ambos acionistas do IRB, levantaram cerca de 7,4 bilhões de reais com a oferta, como parte de um plano mais abrangente do presidente Jair Bolsonaro de vender ativos. A BB Seguros é uma subsidiária da BB Seguridade, que por sua vez pertence ao Banco do Brasil. Em comunicado, o BB disse que estima impacto positivo no resultado do terceiro trimestre de 2019 do banco de aproximadamente 1,6 bilhão de reais com a operação. O preço da oferta teve um desconto ao redor de 2% em relação ao preço de fechamento da ação na quinta-feira, de 90 reais. O papel acumula queda de 8,4% nos últimos 30 dias, após os acionistas divulgarem a intenção de se desfazerem de fatia na empresa. 19/07/2019

# 6 – Caixa levanta R$ 7,3 bi com venda de participação na Petrobras, dizem fontes – Banco teria vendido sua participação de 2,3% na estatal com desconto de 1,5% sobre o preço de fechamento dos papéis nesta terça-feira. Banco levantou teria vendido 241,3 milhões de ações ordinárias da Petrobras. A oferta de ações da Petrobras detidas pela Caixa foi precificada a 30,25 reais por papel ordinário, afirmaram duas fontes com conhecimento do assunto nesta terça-feira. A Caixa vendeu sua participação de 2,3 por cento na Petrobras com desconto de 1,5 por cento sobre o preço de fechamento dos papéis nesta terça-feira, de 30,70 reais. O banco levantou 7,3 bilhões de reais com a venda de 241,3 milhões de ações ordinárias da Petrobras. 25/06/2019

# 7 – CNP Assurances fecha acordo de R$ 7 bi com Caixa – Caixa Seguridade terá participação de 60% por cento na joint venture e a CNP, o restante. A CNP Assurances acertou nesta quinta-feira um novo acordo com a Caixa Econômica Federal para venda de seguros nas mais de 3 mil agências do banco estatal até fevereiro de 2046, em um negócio de 7 bilhões de reais, informou a Caixa em comunicado ao mercado. A Caixa Seguridade terá participação de 60% por cento na joint venture e a CNP, o restante, informaram fontes à Reuters mais cedo. O acordo envolve seguros de vida e prestamista e produtos de previdência. Um ano atrás, ambas as instituições financeiras tinham concordado em criar uma joint venture similar, mas na ocasião a CNP pagaria 4,65 bilhões de reais por um contrato para vender produtos de seguro de vida até 2041. O negócio acabou sendo revisado sob novos termos. A nova parceria vai começar a operar em 2021, após a expiração do atual acordo, no final de 2020. 19/09/2019

# 8 – Oferta de ações do BB sai a R$ 44,05 e levanta R$ 5,8 bi: – O Banco do Brasil e o FI-FGTS levantaram cerca de R$ 5,8 bilhões na oferta de ações do banco estatal, disseram pessoas familiarizadas com a transação. O preço por ação do BB na oferta foi de R$ 44,05 disseram as pessoas, pedindo para não serem identificadas pois as informações ainda não são públicas. Pouco mais de metade das ações vendidas na oferta vieram do FI-FGTS, administrado pela Caixa Econômica Federal. O restante foi vendido pelo próprio Banco do Brasil, que possuía as ações em sua tesouraria. 17/10/2019

# 9 – Petrobras assina 3 contratos para venda de ativos somando US$ 10,3 bilhões – A Petrobras anunciou nesta quinta-feira, 25, que assinou nesta data três contratos de compra e venda para alienação de ativos no valor total de US$ 10,3 bilhões (cerca de R$ 40 bilhões). Entre as transações está a alienação de 90% de sua participação na Transportadora Associada de Gás S.A. (TAG) para o grupo formado pela Engie e pelo fundo canadense Caisse de Dépôt et Placement du Québec (CDPQ). A segunda operação é a cessão de 50% dos direitos de exploração e produção do campo de Tartaruga Verde (concessão BM-C-36) e do Módulo III do campo de Espadarte para a Petronas Petroleo Brasil Ltda.(“PPBL”), subsidiária da Petroliam Nacional Berhad (Petronas). 26/04/2019

# 10 – Notre Dame Intermédica fecha oferta em R$ 57 por ação e follow on alcança R$ 5 bi – A ação da Notre Dame Intermédica na oferta subsequente (follow on) foi definida em R$ 57,00, de modo que a operação alcançou R$ 5 bilhões. A distribuição primária, de 65 milhões de novas ações, somando R$ 3,705 bilhões irá para o caixa da companhia. Também foram colocadas ações secundárias, tendo como o vendedor Alkes II – Fundo de Investimento em Participações Multiestratégia, em lote adicional de 22.750.000 papéis, ou 35% da quantidade da oferta base. 12/12/2019

Vale mencionar que poderia estar neste grupo a aquisição do Grupo São Francisco pela Hapvida. Hapvida anuncia compra do grupo São Francisco por R$ 5 bilhões e ações disparam até 7,5% – No comunicado, a Hapvida informa que a compra será paga à vista, na data de conclusão do negócio, sendo que R$ 4,750 bilhões serão pagos em dinheiro, sendo que os outros R$ 250 milhões serão por meio de ações da empresa.07/05/2019

Distribuição dos maiores negócios ao longo de cada uma dos meses do ano de 2019.

Distribuição da participação das duas maiores transações e respectivos montantes.*

* Observacão – os dados informados referem-se até do dia 20/12/2019

https://fusoesaquisicoes.blogspot.com/2019/12/top-10-brasil-as-10-maiores-fusoes-e.html